34,4465$% 0.3

36,3032€% 0.16

43,4559£% -0.34

2.836,84%0,10

2.562,19%-0,20

9.389,62%-0,33

34,4465$% 0.3

36,3032€% 0.16

43,4559£% -0.34

2.836,84%0,10

2.562,19%-0,20

9.389,62%-0,33

Dünya gazetesinden Hilal Sarı’nın haberine göre; dev finans kuruluşlarının genel görüşü COVID-19 çöküşünün ardından aşı yeni ekonomik büyüme dönemine ve varlık fiyatlarında yükselişe zemin hazırlayacak.

– Societe Generale: 2021 varlık yönetimi kararlarımızda tahvil getirilerinin yükselebileceği ve büyümenin iyileşeceği olasılığı ana unsurlar. Portföyümüzdeki hisse ağırlığını yüzde 49’dan yüzde 62’ye çıkarıyoruz – şirket tahvillerini azaltıyoruz ancak yatırım alanı ve bölgelere göre seçici bir azaltma bu. ABD’nin büyük teknoloji şirketlerinden gelişmekte olan ülke hisselerine geçiş tavsiye ediyoruz.

– TD Securities: Düşük faiz ortamının bir krizle daha da uzaması yatırımcıları getiri arayışında risk eğirisini dikleştirmeye zorlayacak. 2021’in ikinci yarısı riskli varlıklar için daha zor geçebilir. Önümüzdeki iki yıl boyunca değerli metaller en istikrarlı pozitif görünüme sahip varlık sınıfı. Portföyleri çeşitlendirerek optimize ediyoruz. Gelişen ülke döviz cinsi tahvilleri ve gelişen ülke hisseleri yatırımcının ilgisini çekebilir. Dolar yılın başında yükselebilir ancak aşağı yönlü trendini sürdürecek. Gelişmekte olan ülkelere sermaye girişleri güçlenecek ve dış pozisyonları zayıflayan dolarla da güçlenecek.

– Credit Suisse: 2021 tahminlerimizi 2022’nin nasıl bir yıl olacağı üzerinden yapıyoruz. 2022’de virüs giderek silikleşen bir anı olacak, ekonomi sağlamlaşacak ama yavaşlayacak, getiri eğrisi dikleşecek, volatilite azalacak, 2021’de döngüsel varlıklara olan rotasyon geride kalacak.

– Goldman Sachs: Aşının öncülük edeceği küresel büyüme, aralarında emtialar, döngüsel sektör hisseleri ve gelişmekte olan piyasaların olduğu döngüsel varlıklara büyük ivme katacak. Ancak piyasa dengeleri büyümeye ilişkin zayıflıkları net görebileceği için yatırımlar risk de barındıracak. Hisseler borçlardan daha iyi getiri sağlayacak diye düşünsek de, ABD’de nakit ve mortgage kredilerinin, Avrupa’da ise şirket borçlarının aşağı yönlü riskleri daha korunaklı. Yuan ve yuan cinsi varlıklar cazip olacak. Avrupa varlıklarında yeni salgınlar önemli risk. Dolar değerinin üstünde fiyatlanıyor, ABD varlıklarının portföy ağırlıkları azaltılmalı.

– UBS: Karantinalardan en çok etkilenen sektörlerin canlanmaya başlamasıyla 2021’in olayı döngüsel varlıklara yönelmek, küçüklere odaklanmak ve küresel düşünmek olacak. Tahviller, dolar cinsi gelişmekte olan ülke tahvilleri ve Asya yüksek getiri beklenen alanlar. Düşük getirili nakitten ve düşük getirili tahvillerden çıkılmasını tavsiye ediyoruz. Dolardaki düşüş, euro, sterlin, ruble ve yuan gibi para birimlerine yarayacak.

– Bank of America: 2021 pandemi birçok ülkede sürdüğü için çalkantılı başlayacak. Ancak mali teşvikler ve aşı dağıtımı yılın ortasında büyümeyi hızlandıracak. 10 yıllık ABD tahvili getirisi ve enflasyon yüzde 2’nin üzerine çıkarsa en iyi koruma volatilite, emtialar, ticari gayrimenkul ve gelişmekte olan piyasalar olur. Duraklama olursa ve tahvil getirileri sıfıra yaklaşırsa, en iyi hedge nakit ve getiri eğrisini düzleştiren risksiz varlıklar. Emtialar borçtan, ticari konut meskenden, yüksek getirili varlıklar, gelişen ülke varlıkları, Avrupa ve Asya varlıkları S&P 500’den ve küçük şirketlerden daha iyi performans sergileyecek.

– BlackRock Investment Institute: Ötelenmiş taleple birlikte ekonomik canlanma 2021’de hızlanacak. Teknoloji ve sağlık, pandeminin yarattığı dönüşüm nedeniyle hala cazip, bunu gelişen ülke hisseleri ve ABD’deki küçük şirket hisseleriyle dengelemeyi planlıyoruz.

– Citi Private Bank: Gelişmekte olan pazarlar – Güneydoğu Asya’dan Latin Amerika’ya – değerinin altında fiyatlanıyor. Bankacılık ve enerji şirketleri gibi döngüsel sektörler ve küçük şirketler de öyle. Ayrıca pandemi öncesine göre bu varlıkların daha da ucuz olması alım fırsatı sağlıyor.

“DOLARDAKİ DÜŞÜŞ SÜRECEK”

– Morgan Stanley: Artan COVID-19 vakaları önemli bir risk ancak umutlu olmaya devam. Küresel iyileşmenin sürdürülebilir ve senkronize olduğunu, resesyon sonrası politikalarla desteklendiğini düşünüyoruz. Yatırımcılara portföylerini dengelemeleri gerektiğini tavsiye ediyor, riskli varlıklara yönelinmesini tavsiye ediyoruz. Portföylerde hisse ve borçların, nakit ve devlet tahvilinden daha fazla yer alması gerektiğini düşünüyor, dolar için “sat” tavsiyesi veriyoruz. Emtialarda ise sabırlı olunmalı. Doların 2021 boyunca yüzde 4 azalmasını öngörüyoruz.

– ING: Dolar 2021 boyunca yüzde 5 ila 10 değer kaybedecek. İki yıllık Trump korumacılığı ve COVID-19 krizinin ardından para birimi piyasalarında doların çekim gücü azalacak.

– BNP Paribas: Yılın başında ekonomik zayıflık görülse de aşının yaygınlaşması güçlü bir ekonomik iyileşme beklentimizi destekliyor. Dolarda yapısal olarak ayı görünümün devam edeceğini düşünüyoruz.

EL-ERIAN: FED VE ECB BUNA RAĞMEN GÜVERCİN

Allianz Başekonomisti ve ünlü yatırımcı Mohamed El-Erian, Goldman Sachs’ın ABD Finansal Koşullar Endeksi’ni de eklediği sosyal medya paylaşımında finansal koşulların serinin tarihindeki en gevşek noktada olmasına rağmen ABD Merkez Bankası (Fed) ve Avrupa Merkez Bankası’nın (ECB) daha fazla likidite sağlamak zorunda hissettiğini söylüyor ve bu durumu bir “politika paradigması” olarak değerlendiriyor.

Bakanlık Salonu Yenilendi: 1 Milyon 215 Bin TL

1

IMF’den asgari ücret için şok öneri

613 kez okundu

1

IMF’den asgari ücret için şok öneri

613 kez okundu

2

AKP Patronlara Bol Kepçe İle; 157 Milyar TL…

444 kez okundu

2

AKP Patronlara Bol Kepçe İle; 157 Milyar TL…

444 kez okundu

3

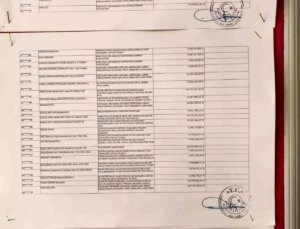

İşte Türkiye’nin Vergi Yüzsüzleri

425 kez okundu

3

İşte Türkiye’nin Vergi Yüzsüzleri

425 kez okundu

4

2025 yılında asgari ücret, memur ve emekli zammı ne kadar olacak?

395 kez okundu

4

2025 yılında asgari ücret, memur ve emekli zammı ne kadar olacak?

395 kez okundu

5

Türklere İnternet Kazığının Sebebi Belli Oldu

393 kez okundu

5

Türklere İnternet Kazığının Sebebi Belli Oldu

393 kez okundu

Veri politikasındaki amaçlarla sınırlı ve mevzuata uygun şekilde çerez konumlandırmaktayız. Detaylar için veri politikamızı inceleyebilirsiniz.